Zoom sur le régime d’auto-entrepreneur. En quelques années, ce régime s’est imposé pour les petits créateurs en herbe et les activités occasionnelles. Est-ce aussi simple de déclarer ? Combien ça coûte dans la réalité ? Découvrez pas à pas les étapes pour devenir auto-entrepreneur.

Franchement, se déclarer auto-entrepreneur, c’est vraiment facile. Preuves à l’appui, nous relevons le défi. Je vous explique tout en détail. Plus que vous répéter une énième fois les limites et les règles du statut d’auto-entrepreneur, j’ai souhaité vivre l’expérience pour vous et vous en détailler le cheminement.

Les caractéristiques les plus notables du dispositif sont les formalités liées à la création d’entreprise simplifiées et le paiement par anticipation des charges fiscales (sur option) et sociales avec l’application d’un taux forfaitaire sur le chiffre d’affaires.

En deux mots, il faut comprendre que ce régime créé en 2008 simplifie la gestion administrative en remplaçant toutes les cotisations sociales et tous les impôts et taxes par un versement unique proportionnel au chiffre d’affaires.

Fin juin 2015, le réseau des Urssaf comptabilise 1 075 000 auto-entrepreneurs inscrits. Parmi eux, 600 000 déclarent un chiffre d’affaires positif au deuxième trimestre 2015, soit 55,9 % du total. L’évolution du chiffre d’affaires trimestriel global reste sur un rythme annuel nettement positif (+8,7 %, après +7,6 % un an plus tôt). Quelques secteurs présentent une évolution particulièrement dynamique. C’est le cas des transports (+24 % d’auto-entrepreneurs économiquement actifs sur un an), de la santé (+18 %), des activités sportives (+14 %) et du nettoyage (+12 %).

Qui peut se déclarer auto‑entrepreneur ?

Quasiment tout le monde peut devenir auto-entrepreneur, que ce soit à titre principal ou à titre complémentaire…Ce régime peut être un excellent tremplin pour débuter un projet d’entreprise. L’activité exercée est sous forme d’entreprise individuelle et relève donc pour l’assurance vieillesse soit du Régime social des indépendants (RSI) soit de la Caisse interprofessionnelle de prévoyance et d’assurance vieillesse (Cipav). Ce n’est pas la peine de déprimer car, justement, le statut auto-entrepreneur permet de payer facilement ses cotisations…

Donc l’auto-entrepreunariat est un statut dédié uniquement aux personnes physiques. Une personne physique ne peut pas avoir plusieurs auto-entreprises et lorsqu’elle souhaite exercer plusieurs activités, elles devront toutes être logées dans la même auto-entreprise. Il conviendra donc de distinguer l’activité principale et les activités complémentaires.

Auto-entrepreneur et salarié : c’est possible !

Évidemment, mener de front les deux activités en parallèle est un rythme qui peut rapidement être peu agréable, mais il est tout à fait possible juridiquement, lorsqu’on est salarié, de se déclarer parallèlement auto-entrepreneur.

A noter quand même, qu’il faut bien vérifier au préalable que le contrat de travail du salarié n’est pas assorti de clause d’exclusivité ou de non-concurrence. En effet, la clause d’exclusivité interdit au salarié d’exercer une autre activité professionnelle, salariée ou indépendante, pendant toute la durée d’exécution de son contrat de travail. Cette clause, pour être valable doit être indispensable à la protection des intérêts légitimes de l’entreprise et justifiée par la nature de ses fonctions.

Cependant, il est bon de savoir que cette clause est inopposable au salarié pendant un délai d’un an en cas de création d’entreprise (ou pendant toute la durée d’un congé pour création d’entreprise renouvelé).

Également, le salarié est tenu d’exécuter de bonne foi son contrat de travail, notamment en s’interdisant de réaliser tout acte contraire à l’intérêt de l’entreprise et tout acte de concurrence. C’est l’obligation de loyauté. Si l’employeur donne son accord au salarié, ce dernier pourra exercer une activité similaire à celle qu’il effectue dans le cadre de son contrat de travail.

Auto-entrepreneur et fonctionnaire, possible avec autorisation !

Pour les fonctionnaires, c’est un peu plus délicat. Les fonctionnaires ont une interdiction générale d’exercer une activité lucrative en leur nom. Toutefois, une possibilité existe pour cumuler les deux statuts. Les fonctionnaires qui souhaitent devenir auto-entrepreneurs peuvent demander une autorisation auprès de leur administration et celle-ci pourra toujours, ultérieurement, s’opposer à l’activité exercée en tant qu’auto-entrepreneur si elle justifie que ce cumul est préjudiciable à l’exercice des fonctions publiques du salarié.

En résumé, exercer une activité d’auto-entrepreneur tout en étant fonctionnaire est possible à condition d’être bien vu de sa hiérarchie…

Obtenir l’ACCRE en démarrant une activité d’auto-entrepreneur

Heureusement, les demandeurs d’emploi peuvent devenir auto-entrepreneurs. A ce titre, ils peuvent prétendre à l’ACCRE dans le cadre de leur création d’activité. Cela leur permettra de conserver le versement de leurs allocations chômage et de bénéficier d’allégements au niveau des taux de cotisations sociales.

Petit plus très intéressant, l’auto-entrepreneur qui bénéficie de l’ACCRE peut choisir entre la conservation des versements mensuels de ses allocations chômage et le versement en capital de ses indemnités, qui intervient en deux fois : 50 % au démarrage et 50 % six mois plus tard.

De société à auto-entreprise…

Marre des formalités et de l’administratif à outrance pour votre entreprise ? Passez à l’auto-entreprise ! Il est possible de repasser d’une activité d’entrepreneur individuel à un statut d’auto-entrepreneur. Sont ici concernés ceux exerçant une activité artisanale, industrielle ou commerciale relevant du RSI au titre de l’assurance vieillesse ainsi que certaines professions libérales ne souffrant pas d’incompatibilités. Il faudra pour cela qu’il respecte les conditions qui permettent de bénéficier de ce régime.

Quelles sont les limites et les inconvénients à ce statut ?

Bon, il est certain que vous ne pourrez pas générer 3 millions d’euros de chiffre d’affaires et rester en régime auto-entrepreneur. Le régime fiscal de la micro-entreprise est soumis à des limitations quant au chiffre d’affaires réalisable pour une année civile. Concernant les limitations 2016 :

- 82 200 € pour une activité de vente de marchandises, d’objets, de fournitures, de denrées à emporter ou à consommer sur place, ou pour des prestations d’hébergement, à l’exception de la location de locaux d’habitation meublés dont le seuil est de 32 900 € ;

- 32 900 € pour les prestations de services relevant de la catégorie des bénéfices industriels et commerciaux (BIC) ou des bénéfices non commerciaux (BNC). L’entreprise est en franchise de TVA (pas de facturation, ni de récupération de TVA). Le micro-entrepreneur ne peut déduire aucune charge (téléphone, déplacement…).

De plus, certaines activités sont exclues du régime de l’auto entrepreneur :

- Les activités relevant de la TVA agricole.

- Certaines activités commerciales ou non commerciales comme la location de matériels et de biens de consommation durable.

- La vente de véhicules neufs dans les autres États membres de l’Union Européenne.

- Les activités relevant de la TVA immobilière (opérations des marchands de biens, les lotisseurs, agents immobiliers, les opérations sur les parts de sociétés immobilières. En revanche, la location de fonds de commerce, la location de locaux meublés ou destinés à être meublés peuvent en bénéficier).

- Les locations d’immeubles nus à usage professionnel.

- Les officiers publics et ministériels (exemple : des notaires)

- La production littéraire scientifique ou artistique ou la pratique de sports lorsque les bénéficiaires ont opté pour une imposition sur la base d’une moyenne des bénéfices des deux ou quatre années précédentes.

- Les opérations sur les marchés à terme, sur les marchés d’options négociables et les opérations sur bons d’option.

Également, il faut bien être conscient de certains points extrêmement défavorables à l’exercice d’une activité en tant qu’auto-entrepreneur…

Vous pouvez réaliser du chiffre d’affaires et être déficitaire… Les cotisations sociales et l’impôt sur le revenu sont calculés sur le CA (s’il a opté pour le prélèvement libératoire) et seront donc dues même si l’auto-entrepreneur ne dégage aucun profit en réalité. Cela signifie par exemple qu’en vendant un bien 1 000 euros qui a été acheté 900 euros, la “marge” réalisée est de 100 euros, toutefois, les cotisations sociales calculées sur ces recettes, au taux de 13,40 %, il devra reverser 134 euros au RSI. En définitive, il perd donc 34 euros sur l’opération.

Comme pour les entreprises individuelles, la responsabilité de l’auto-entrepreneur est illimitée pour les dettes contractées lors de son activité professionnelle.

En qualité de travailleur indépendant, l’auto entrepreneur ne pourra pas prétendre à l’assurance chômage en cas d’échec de son projet de création d’entreprise.

L’impossibilité de récupérer la TVA peut être problématique si quelques investissements sont nécessaires. Cela engendre un surcoût et la perte financière peut être relativement importante quand les dépenses sont conséquentes, ou lorsque l’auto-entrepreneur, dans le cadre de son activité, paie de la TVA au taux normal sur ses dépenses, et dont les recettes pourraient bénéficier du taux réduit ou d’une exonération s’il n’était pas en franchise de TVA.

Comment fait-on pour s’inscrire en tant qu’auto-entrepreneur ? Comment fait-on pour adhérer au régime ?

Le plus simple est d’effectuer votre déclaration de début d’activité en ligne.

https://www.cfe.urssaf.fr/autoentrepreneur/CFE_Bienvenue

“Déclarer votre début d’activité”

Attention à l’intitulé exact que vous sélectionnez car il définit votre type d’activité (commerciale, artisanale, libérale) et donc votre régime de cotisations sociales.

Cadre 8, “OPTION(S) FISCALE(S)”, vous pourrez sélectionner l’option pour le versement libératoire de l’impôt sur le revenu calculé sur le chiffre d’affaires ou les recettes.

Une fois l’inscription remplie, il faut télétransmettre la déclaration. Vous obtenez quelques jours plus tard votre numéro SIRET et vous pourrez procéder à votre inscription sur Net Entreprises

Les outils pour travailler

Avant de parler de cotisations, il faut aborder les outils utiles. Après avoir fait le tour des différents logiciels gratuits de gestion commerciale, nous nous sommes arrêtés sur le logiciel “Oxygène”. Logiciel de facturation et de devis, le logiciel de Gestion commerciale Oxygène couvre les fonctionnalités essentielles : commandes, BL, règlements, statistiques, articles, clients, représentants… Non seulement la version gratuite est complète mais en plus, la gamme propose une déclinaison pour la comptabilité et une autre pour la paie jusqu’à 9 salariés. Bref, c’est l’outil idéal pour démarrer.

Quels sont les cotisations à payer ?

Maintenant qu’on peut facturer les clients et encaisser de l’argent, voyons les cotisations. Ce qui est pratique avec le statut d’auto-entrepreneur, c’est la simplicité avec laquelle on peut déclarer et payer ses cotisations. Les cotisations et contributions de protection sociale obligatoire et éventuellement l’impôt sur le revenu sont calculés en fonction du chiffre d’affaires ou des recettes.

|

Organisme |

Activités |

Exemple d’activités concernées |

Régime micro-entrepreneur |

Régime micro-entrepreneur |

|

RSI |

Ventes de marchandises (BIC) |

Restaurateurs, opticiens, magasins prêt-à-porter, chaussures… |

13,40 % |

14,40 % |

|

Prestations de services BIC |

Coiffeurs, cordonniers, plombiers… |

23,10 % |

24,80 % |

|

|

Prestations de services BNC |

Agent commercial, exploitant d’auto-école… |

23,10 % |

25,30 % |

|

|

CIPAV |

Activités libérales (BNC) |

Architecte, psychologue, consultant… |

22,90 % |

25,10 % |

Des taux forfaitaires sont appliqués. Ils concernent pour la partie sociale, les cotisations d’assurance maladie-maternité, d’indemnités journalières (excepté pour les professions libérales), de CSG/CRDS, d’allocations familiales, de retraite de base, de retraite complémentaire obligatoire et du régime invalidité-décès.

A ne pas oublier, le micro-entrepreneur est également redevable :

- de la contribution à la formation professionnelle. Pour bénéficier, le cas échéant, d’une prise en charge partielle de la formation, le micro-entrepreneur doit avoir déclaré un chiffre d’affaires positif au cours des 12 derniers mois ;

|

Catégorie professionnelle |

Commerçant |

Artisan |

Artisan (Alsace) |

Profession libérale |

|

TAUX |

0,10 % |

0,30 % |

0,17 % |

0,20 % |

- de la taxe pour frais de Chambre de commerce et d’industrie et/ou de Chambre des métiers. Depuis 2015, les micro-entreprises ne sont plus exonérées de la taxe pour frais de chambres consulaires.

Taux de la taxe pour frais de chambres consulaires pour les micro-entreprises

|

Activité exercée |

Pourcentage du chiffre d’affaires |

Chambre concernée |

|

Prestations de services |

0,044 % |

CCI |

|

Prestations de services artisanales |

0,48 % * |

CMA |

|

Vente de marchandises, restauration, hébergement |

0,015 % |

CCI |

|

Achat revente par un artisan |

0,22 % ** |

CMA |

|

Artisans en double immatriculation CCI-CMA |

0,007 % |

CCI |

|

* 0,65 % en Alsace et 0,83 % en Moselle. ** 0,29 % en Alsace et 0,37 % en Moselle. |

||

Petit avantage à ne pas oublier pour les bénéficiaires de l’Accre, le cumul de l’exonération et du régime micro-entrepreneur se traduit par l’application de taux spécifiques.

|

Organisme |

Activités |

1ère période |

2e période |

3e période |

Au-delà |

|||

|

Sans option fiscale |

Avec option fiscale |

Sans option fiscale |

Avec option fiscale |

Sans option fiscale |

Avec option fiscale |

|||

|

RSI |

Ventes de marchandises (BIC) |

3,40 % |

4,40 % |

6,70 % |

7,70 % |

10,10 % |

11,10 % |

Cf. Cas général |

|

Prestations de services BIC |

5,80 % |

7,50 % |

11,60 % |

13,30 % |

17,40 % |

19,10 % |

||

|

Prestations de services BNC |

5,80 % |

8,00 % |

11,60 % |

13,80 % |

17,40 % |

19,60 % |

||

|

CIPAV |

Activités libérales BNC |

5,80 % |

8,00 % |

11,50 % |

13,70 % |

17,20 % |

19,40 % |

|

Afin de disposer d’une meilleure protection sociale, vous pouvez choisir d’acquitter volontairement les cotisations minimales pour :

- les indemnités journalières, la retraite de base et l’invalidité-décès en ce qui concerne les artisans et les commerçants,

- la retraite de base en ce qui concerne les activités libérales.

La demande est à transmettre au plus tard le dernier jour du troisième mois qui suit celui de votre création pour une application à la date de création ou avant le 31 décembre 2016 pour une application au 1er janvier 2017.

Les prestations sociales

Maladie – maternité, allocations familiales

Vous êtes uniquement micro-entrepreneur, vous bénéficiez :

- de l’assurance maladie-maternité, gérée par le RSI, pour les prestations maladie en nature identiques à celles des salariés (médicaments, soins, hospitalisation…), le droit aux prestations indemnités journalières (uniquement pour les artisans et commerçants) soumis aux conditions habituelles des travailleurs indépendants et les prestations maternité et paternité,

- des allocations familiales, gérées par la Caisse d’allocations familiales (Caf), avec des prestations identiques à celles des salariés.

Vous êtes salarié et micro-entrepreneur :

- vous restez affilié au régime salarié pour votre assurance maladie-maternité (remboursements maladie, prestations maternité/paternité et indemnités journalières salariées),

- vous bénéficiez des prestations d’allocations familiales, gérées par la Caf ou la Mutuelle sociale agricole (MSA). Vous pouvez également opter pour l’assurance maladie du RSI.

Retraite

Vous êtes uniquement micro-entrepreneur :

- vous obtenez des droits à la retraite de base et à la retraite complémentaire, gérées par le RSI (artisans, commerçants) ou la Cipav (professions libérales). L’acquisition de droits relatifs à votre activité de micro-entrepreneur est fonction de votre chiffre d’affaires.

Vous êtes salarié et micro-entrepreneur :

- vous acquérez également des droits de retraite de base et de retraite complémentaire au RSI (artisans, commerçants) ou à la Cipav (professions libérales) pour votre activité de micro-entrepreneur en fonction de votre chiffre d’affaires.

Si vous exercez simultanément une activité salariée et une activité de micro-entrepreneur, la durée d’assurance prise en compte pour la retraite de base ne peut pas excéder, tous régimes de base confondus, 4 trimestres par an.

Le conjoint collaborateur, marié ou pacsé, d’un micro-entrepreneur/auto-entrepreneur :

Votre conjoint-collaborateur peut bénéficier du statut de conjoint collaborateur et en conséquence d’une protection sociale, si vous l’avez déclaré auprès de votre Centre de Formalités des Entreprises (CFE), et s’il remplit les conditions suivantes :

- participer effectivement et de manière régulière à l’activité de l’entreprise ;

- ne pas être rémunéré pour son travail.

Ses cotisations sociales sont calculées pour la retraite de base, la retraite complémentaire et l’invalidité-décès.

Les cotisations et les contributions peuvent être calculées sur un forfait ou un pourcentage des recettes du chef d’entreprise.

Les seuils de validation des semestres pour la retraite

La retraite est composée de deux éléments qui ne sont pas liés :

- des trimestres de cotisation

- un montant de pension

Avec le régime du micro-entrepreneur, vous validez des trimestres de retraite sous condition de chiffre d’affaires. Vous ouvrez des droits à une pension en fonction du niveau de vos cotisations.

Le chiffre d’affaires minimum pour valider des trimestres de retraite dépendent de l’activité exercée. Pour 2016, ces minimums sont :

|

Organisme |

Activités |

Abattement |

Validation |

Validation |

Validation |

Validation |

|

Chiffre d’affaires minimum à réaliser |

Chiffre d’affaires minimum à réaliser |

Chiffre d’affaires minimum à réaliser |

Chiffre d’affaires minimum à réaliser |

|||

|

RSI |

Ventes de marchandises (BIC) |

71 % |

4 982 € |

7 870 € |

10 773 € |

19 995 € |

|

Prestations de services BIC |

50 % |

2 890 € |

4 565 € |

6 249 € |

11 598 € |

|

|

Prestations de services BNC |

34 % |

3 466 € |

5 475 € |

7 557 € |

9 743 € |

|

|

CIPAV |

Activités libérales BNC |

34 % |

3 466 € |

5 475 € |

7 557 € |

9 743 € |

Qu’est-ce que l’on ne nous dit pas ?

Lors de la création d’une entreprise commerciale ou artisanale, le micro-entrepreneur doit obligatoirement s’immatriculer au registre du commerce et des sociétés (RCS) ou au répertoire des métiers (RM), qu’il s’agisse d’une activité principale ou secondaire. Lors de son inscription, il doit prendre contact avec sa Chambre de commerce et d’industrie ou sa Chambre des métiers pour effectuer cette formalité. Il est toutefois exonéré des frais d’immatriculation.

La taxe pour frais de chambre de commerce et de chambre des métiers sera due en 2017 par les commerçants, à l’exception des loueurs de locaux d’habitation meublés, et les artisans inscrits en 2016, en tant que micro- entrepreneur / auto-entrepreneur et qui auront réalisé un chiffre d’affaires en 2016.

Le micro-entrepreneur qui crée une activité artisanale doit effectuer le stage préalable à l’installation (SPI) dans une chambre de métiers.

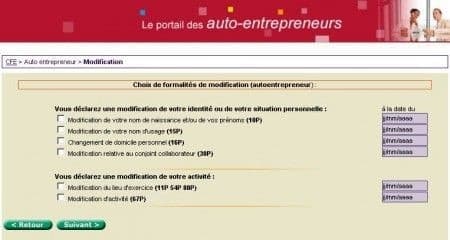

Changer d’activité auto-entrepreneur ou modifier sa déclaration d’activité en auto-entrepreneur

C’est souvent après avoir démarré l’activité que l’on se rend compte du domaine précis d’intervention. En effet, de plus en plus d’auto-entrepreneurs se sont enregistrés avec une activité initiale qu’ils ont choisi de faire évoluer pour des raisons économiques, de situation personnelle ou simplement parce qu’après quelques mois d’activité, on peut se rendre compte de la réalité du marché sur le terrain et souhaiter adapter son auto-entreprise pour la faire évoluer vers une nouvelle activité !

Cela est autorisé et un formulaire en ligne permet effectivement de modifier sa déclaration de début d’activité initiale.

Ce formulaire en ligne ne concerne d’ailleurs pas que le changement d’activité, mais aussi des modifications suite à un changement marital, un déménagement ou simplement à cause d’une erreur lors de son inscription en auto-entrepreneur :

- Modification de votre nom de naissance et/ou de vos prénoms

- Modification de votre nom d’usage

- Changement de domicile personnel

- Modification relative au conjoint collaborateur

- Modification du lieu d’exercice de l’activité

- Modification d’activité auto-entrepreneur

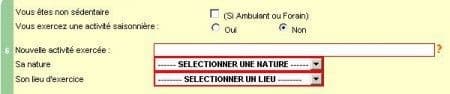

Commencez par indiquer quelle est votre nouvelle activité auto-entrepreneur en cochant la bonne case parmi les 3 options proposées :

- activités commerciales

- activités artisanales

- activités libérales

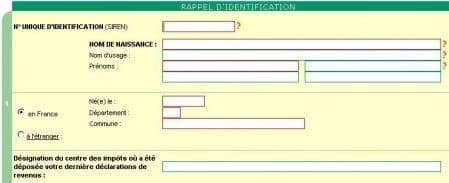

Rappelez vos informations d’identification de votre auto-entreprise (numéro SIREN, nom, etc…)

Rappelez vos informations d’identification de votre auto-entreprise (numéro SIREN, nom, etc…)

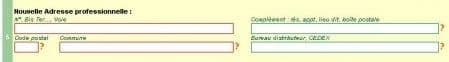

Précisez éventuellement votre nouvelle adresse d’activité en auto-entrepreneur en cas de changement :

Déclarer le changement de nature de l’activité via le formulaire suivant :

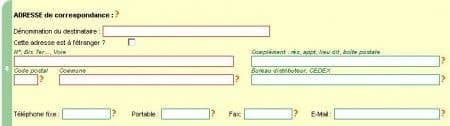

Ajoutez éventuellement des observations ou renseignements complémentaires que vous souhaitez transmettre au Centre de Formalités des Entreprises :

Ajoutez éventuellement des observations ou renseignements complémentaires que vous souhaitez transmettre au Centre de Formalités des Entreprises :

Indiquez l’adresse ou vous êtes joignable pour toute correspondance concernant votre activité d’auto-entrepreneur :

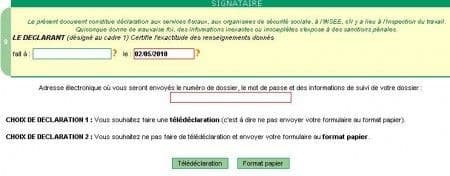

Signez électroniquement votre déclaration de changement d’activité auto-entrepreneur :

A cette étape vous pourrez également choisir de faire une télédéclaration (directement sur Internet) ou une déclaration papier.

Pour finir en beauté, je vous propose de revoir toutes ces déclarations en vidéo. Ce tutoriel, un peu spécial, est une mine d’or d’informations.

Bon lancement !