Le travail saisonnier se caractérise par l’exécution de tâches normalement appelées à se répéter chaque année, à des dates à peu près fixes, en fonction du rythme des saisons (récolte, cueillette,…) ou des modes de vie collectifs (tourisme…). Cette variation d’activité doit être indépendante de la volonté de l’employeur. Les salariés directement occupés à des tâches saisonnières peuvent être recrutés en contrats à durée déterminée (CDD) fixant ou non un terme précis. Sous certaines conditions, des contrats saisonniers successifs peuvent être conclus avec le même salarié. De même, ils peuvent comporter une clause de reconduction (définition ministère chargé du travail). Le contrat saisonnier est un CDD, qui ne bénéficie pas, à son terme, du versement d’une prime de précarité.

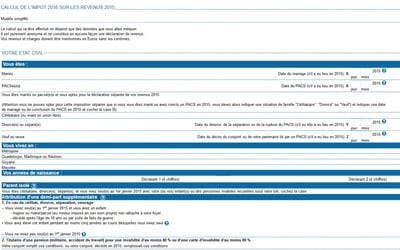

Tout le monde connaît les bases de l’impôt sur le revenu. Plus les revenus sont élevés, plus l’impôt à payer est important. Pourtant de nombreuses solutions existent pour payer moins d’impôts. Certains parlent de niches fiscales, d’autres d’optimisation. Bref, tous les termes convergent vers une seule et même idée : payer moins d’impôts.

Cette fuite en avant vers l’optimisation est monnaie courante depuis la nuit des temps. Saviez-vous qu’au Moyen-Âge, les citadins étaient imposés pour leur foncier sur la surface au sol ? Cela a donné des constructions difformes où les maisons disposaient d’étages proéminents qui empiétaient sur la rue. Mille ans plus tard, rien a changé ou presque.

Le référencement naturel consiste à référencer les pages de son site avec simplement le contenu de ces fameuses pages. En tant que tel, "référencer son site" ne signifie rien de particulier, si ce n'est que le site soit présent dans l'index d'un moteur de recherche. Pour ce faire, il suffit : soit d'obtenir des liens depuis des sites eux-mêmes régulièrement indexés par les moteurs de recherche, afin que ces derniers identifient l'existence du vôtre. soit de déclarer votre site directement via l'interface des principaux moteurs de recherche.

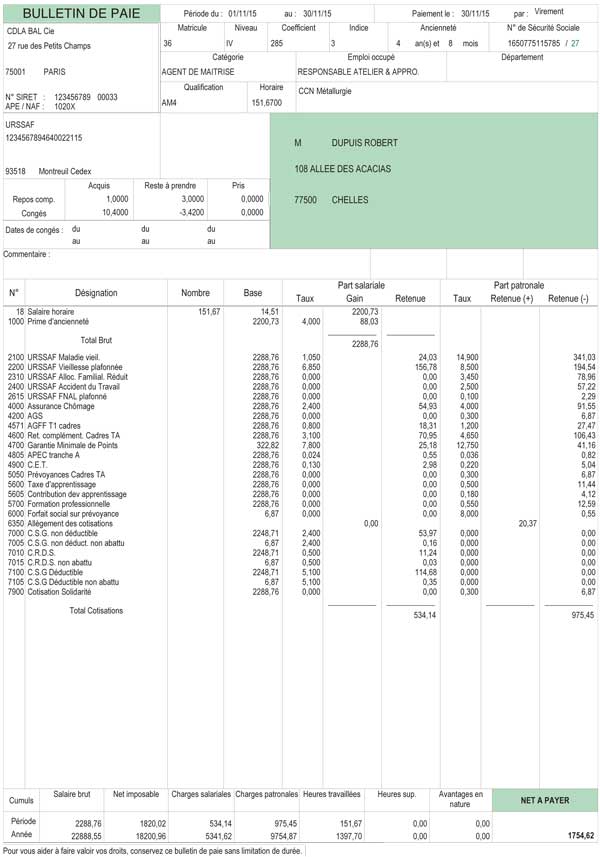

Cotisations URSSAF

La rémunération du travail salarié donne lieu au versement de cotisations et contributions venant couvrir divers risques :

Assurance maladie, maternité, invalidité, décès Contribution solidarité pour l’autonomie des personnes âgées et handicapées Accident du travail. Le taux est fixé en fonction du nombre de jours d’arrêt pour accident dans l’entreprise l’année précédente Allocations Familiales Assurance vieillesse plafonnée au plafond de la sécurité sociale Assurance vieillesse déplafonnée, applicable à la totalité du salaire

Nouveauté au 1er Janvier 2016 sur le versement des cotisations retraite : A partir du 1er janvier 2016 Deux situations :

Les entreprises de plus de 9 salariés verseront leurs cotisations de retraite complémentaire chaque mois et non plus chaque trimestre. Le paiement mensuel devient obligatoire, quel que soit le mode de déclaration utilisé par l’entreprise (DSN, DUCS).

Les entreprises de moins de dix salariés qui sont déjà mensualisées auprès des Urssaf sont également concernées par le paiement mensuel de leurs cotisations de retraite complémentaire. Les entreprises de moins de dix salariés continueront à verser leurs cotisations de retraite complémentaire chaque trimestre sauf si elles sont déjà mensualisées auprès des Urssaf.

Le passage à la mensualisation au 1er janvier 2016

Règlement de la dernière échéance trimestrielle Concrètement, les cotisations correspondant à l’échéance du 4e trimestre 2015 devront avoir été payées au plus tard fin janvier 2016. Cette échéance correspond au montant des cotisations dues au titre des salaires versés en octobre, novembre et décembre 2015.

Les cotisations sociales, souvent appelées de manière impropre charges sociales, sont des prélèvements sur la valeur ajoutée, ou excédent brut d’exploitation, assis sur les salaires. Les cotisations font partie de la répartition opérée sur la richesse nationale créée au cours de l’année, ou PIB. Elles sont calculées sur la base des salaires. Elles constituent le salaire indirect ou socialisé et sont associées au financement de prestations sociales.

Une distinction est faite entre deux types de cotisations sociales :

les cotisations sociales salariales, aussi appelées cotisations sociales salariés, qui sont déduites du salaire brut (salaire net = salaire brut − cotisations sociales salariales) ; les cotisations sociales patronales, aussi appelées cotisations sociales employeurs, qui sont en général plus élevées que les cotisations sociales salariales.

L’abus de biens sociaux est une infraction qui se porte bien. Avec plus de 500 condamnations par an, dans 59 % des cas, l’infraction est commise par un dirigeant de SARL et dans 40 % par un dirigeant de société par action. Toujours dans les statistiques, 53 % des dirigeants reconnus coupables, ont été condamnés à de la prison avec sursis, 26 % à une amende et seulement 15 % à de la prison ferme.

La banqueroute par détournement d’actif : Infraction prévue par l’article L. 654-1 du code de commerce, la banqueroute par détournement d’actif se caractérise par le fait, dans une société en redressement ou liquidation judiciaire, d’avoir “détourné ou dissimulé tout ou partie de l’actif du débiteur”. Le délit de banqueroute s’applique exclusivement dans les sociétés en difficulté, il ne peut être poursuivi qu’après l’ouverture d’une procédure collective.

Qu’est-ce que la mauvaise foi ? Le dirigeant de mauvaise foi est celui qui a conscience du caractère abusif de l’acte qu’il commet, à savoir un usage à des fins personnelles et contraires à l’intérêt social d’un bien de la société. Très peu appréciée des tribunaux, la mauvaise foi se caractérise souvent par des pièces comptables falsifiées, la non convocation aux assemblées. Ces éléments prouvent que le dirigeant a sciemment agi à l’encontre des intérêts de l’entreprise. En effet, pour les juges, le dirigeant social est supposé apprécier la portée de ses décisions et le fait d’alléguer son inaptitude, attestée par les actes délictueux commis, est un moyen de défense le plus souvent voué à l’échec.

Chaque entreprise a des stocks. Quelle que soit sa taille, elle stocke des matières premières, des objets, des fournitures, des produits finis en attente d’être vendus… Lorsque l’on parle de gestion des stocks, il s’agit proprement dit de la tenue et du suivi d’une quantité de marchandises, de matières premières, de produits finis dans l’entreprise. C’est une activité qui se décompose en plusieurs étapes. La gestion des mouvements d’entrée et de sortie, la gestion des réapprovisionnements et la gestion des fiches articles sont les principes de base. Qu’est-ce qu’un stock ?

Les stocks peuvent être constitués de matières premières, matières consommables, composants achetés ou fabriqués, sous-ensembles achetés ou fabriqués, articles sous-traités, produits finis, articles de rechange, articles défectueux à retoucher, articles obsolètes, emballages, etc.