Petit Papa Noël quand tu descendras du ciel avec des jouets par milliers n’oublie pas mon petit soulier… Aaaah… l’euphorie des fêtes de fin d’années fut pour Comptazine l’occasion de faire un point sur les conséquences fiscales des cadeaux offerts aux partenaires économiques.

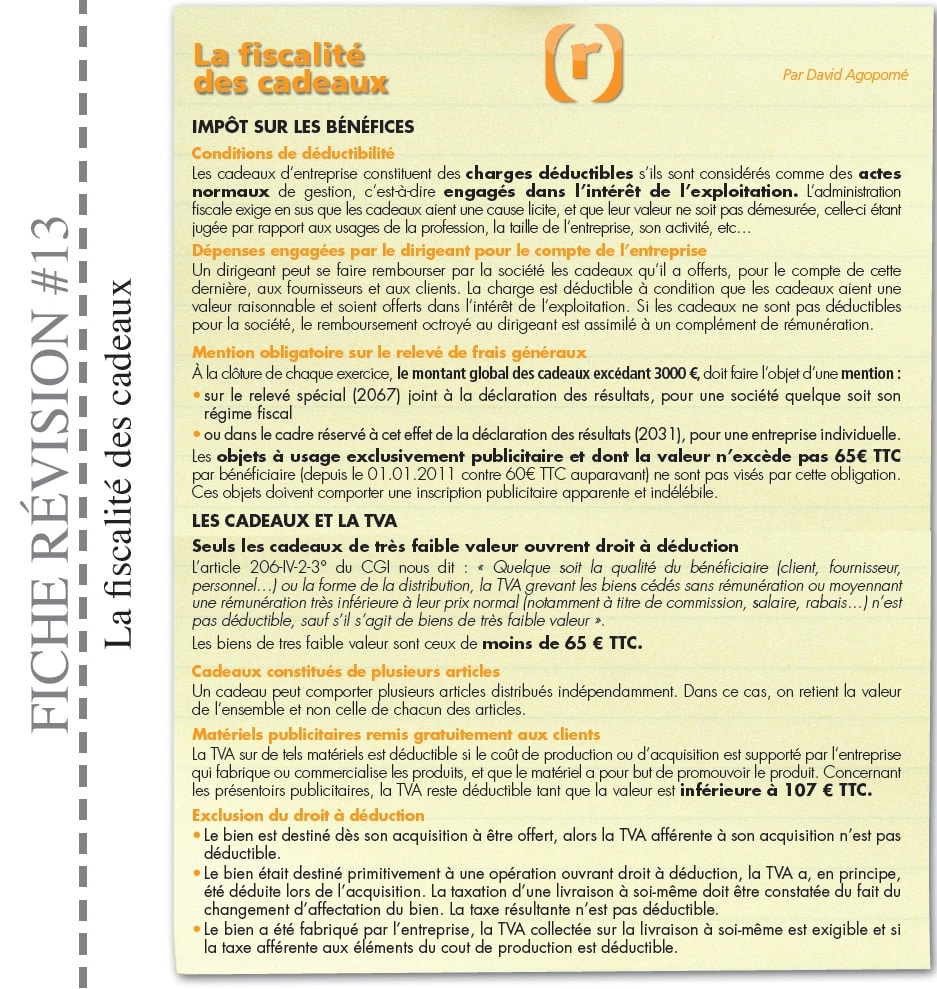

Impôt sur les bénéfices

Conditions de déductibilité

Les cadeaux d’entreprise constituent des charges déductibles s’ils sont considérés comme des actes normaux de gestion, c’est-à-dire engagés dans l’intérêt de l’exploitation.

L’administration fiscale exige en sus que les cadeaux aient une cause licite, et que leur valeur ne soit pas démesurée, celle-ci étant jugée par rapport aux usages de la profession, la taille de l’entreprise, son activité, etc…

Dépenses engagées par le dirigeant pour le compte de l’entreprise

Un dirigeant peut se faire rembourser par la société les cadeaux qu’il a offerts, pour le compte de cette dernière, aux fournisseurs et aux clients. La charge est déductible à condition que les cadeaux aient une valeur raisonnable et soient offerts dans l’intérêt de l’exploitation.

Si les cadeaux ne sont pas déductibles pour la société, le remboursement octroyé au dirigeant est assimilé à un complément de rémunération.

Mention obligatoire sur le relevé de frais généraux

A la clôture de chaque exercice, le montant global des cadeaux excédant 3000 €, doit faire l’objet d’une mention :

- sur le relevé spécial (2067) joint à la déclaration des résultats, pour une société quelque soit son régime fiscal

- ou dans le cadre réservé à cet effet de la déclaration des résultats (2031), pour une entreprise individuelle.

Les objets à usage exclusivement publicitaire et dont la valeur n’excède pas 65€ TTC par bénéficiaire (depuis le 01/01/2011 contre 60€ TTC auparavant) ne sont pas visés par cette obligation. Ces objets doivent comporter une inscription publicitaire apparente et indélébile.

Les cadeaux et la TVA

Seuls les cadeaux de très faible valeur ouvrent droit à déduction

L’article 206-IV-2-3° du CGI nous dit : “Quelque soit la qualité du bénéficiaire (client, fournisseur, personnel…) ou la forme de la distribution, la TVA grevant les biens cédés sans rémunération ou moyennant une rémunération très inférieure à leur prix normal (notamment à titre de commission, salaire, rabais…) n’est pas déductible, sauf s’il s’agit de biens de très faible valeur“.

Les biens de très faible valeur sont ceux de moins de 65 € TTC.

Cadeaux constitués de plusieurs articles

Un cadeau peut comporter plusieurs articles distribués indépendamment. Dans ce cas, on retient la valeur de l’ensemble et non celle de chacun des articles.

Matériels publicitaires remis gratuitement aux clients

La TVA sur de tels matériels est déductible si le coût de production ou d’acquisition est supporté par l’entreprise qui fabrique ou commercialise les produits, et que le matériel a pour but de promouvoir le produit.

Concernant les présentoirs publicitaires, la TVA reste déductible tant que la valeur est inférieure à 107 € TTC.

Exclusion du droit à déduction

Il y a 3 cas envisageables :

- Le bien est destiné dès son acquisition à être offert, alors la TVA afférente à son acquisition n’est pas déductible.

- Le bien était destiné primitivement à une opération ouvrant droit à déduction, la TVA a, en principe, été déduite lors de l’acquisition. La taxation d’une livraison à soi-même doit être constatée du fait du changement d’affectation du bien. La taxe résultante n’est pas déductible.

- Le bien a été fabriqué par l’entreprise, la TVA collectée sur la livraison à soi-même est exigible et si la taxe afférente aux éléments du cout de production est déductible.

Vous voilà prêts à faire face à toutes les situations concernant le régime fiscal des cadeaux.

Comptazine espère que vous apprécierez cet enrichissement culturel, comme petit cadeau qui est bien sur exonéré de toutes taxes !!

Meilleurs voeux oh oh oh … !!!