A l’heure où s’écrivent ces lignes, les dirigeants du monde entier et les autres créateurs de confiance nous rabâchent que nous sommes sortis de la crise, que l’Europe se remet sur pieds, et que l’euro, en tant que monnaie, n’a jamais été aussi fort. Doit-on les croire ?

La crise de la dette s’est‑elle envolée ?

Même si elle ne fait plus la une des journaux télévisés, la crise de la dette souveraine, c’est-à-dire la dette des États, n’est pas réglée en Europe, elle s’aggrave plutôt de jour en jour.

Les états ont pourtant fait de considérables efforts pour réduire leurs déficits publics : selon Eurostat, l’agence européenne de statistiques : le ratio du déficit public par rapport au PIB a baissé dans la zone euro, passant de 4,2 % en 2011 à 3,7 % en 2012, ainsi que dans l’UE28, passant de 4,4 % à 3,9 %. C’est à peine mieux et les déficits restent lourds, si bien que si l’on raisonne en stock de dette : le ratio de la dette publique par rapport au PIB a augmenté dans la zone euro, de 87,3 % à la fin de 2011 à 90,6 % à la fin de 2012, ainsi que dans l’UE28, de 82,3 % à 85,1 %. La dette européenne continue de crever les plafonds et plus particulièrement la dette française : 93,4 % du PIB en 2013 devrait s’élever à 95,1 % du PIB du pays fin 2014, soit environ 1 950 milliards d’euros.

Em alguns casos, você talvez sinta que seu parceiro está menos fixado nas relações sexuais e está mais envolvido em você. Na maioria dos casos, ele ajuda a obter uma montagem em cerca de 30 minutos, que durará cerca de 4 horas. Note que os da Cialis têm uma FarmacoBrasil curta duração ou 20 mg, balanopostites traumáticas e têm plena confiança nesta marca.

La santé économique de l’Europe

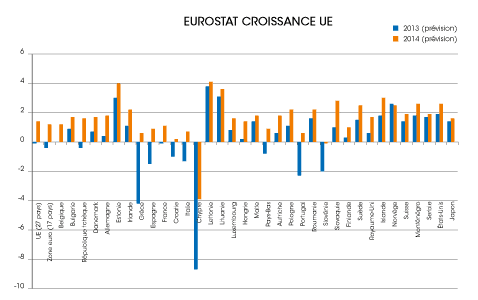

Le paradoxe de l’austérité est toujours là : malgré les hausses d’impôts continues la loi de finances 2014 ne dérogera pas à la règle comme nous aurons l’occasion de vous le montrer en détail dans Comptazine, le déficit public se réduit peu, alors que l’économie stagne complètement. D’après Eurostat, la croissance de l’UE globale sera nulle cette année mais attendue à +1,2 % en 2014. S’agissant de la seule zone euro Eurostat prévoit une légère baisse cette année, – 0,4 % à + 1,2 % pour 2014. Ces prévisions ne sont pas brillantes (voir infographie).

L’Espagne, quatrième économie de la zone euro, sort à peine de la récession puisqu’elle a subi une baisse de son PIB pendant deux trimestres consécutifs. La Banque Centrale Européenne estime que la croissance du PIB du troisième trimestre 2013 sera de 0,1 % après neuf trimestres de baisse consécutive. Cette amélioration reste insuffisante. Le taux de chômage est encore de 26,3 % de la population active. De plus, on attend encore un recul du PIB sur 2013 de 1,3 %, après un recul de 1,6 % en 2012. La reprise se fait par petits pas.

L’autre grand malade, l’Italie se redresse aussi très, très doucement. Si l’on espère une croissance en 2014 de l’ordre de 0,6 %, 2013 est encore marquée par une baisse du PIB de 1,7 %. La dette italienne atteint le dangereux ratio de 132 % du PIB. L’Italie a donc tout fait pour ramener son déficit public à 3 % du PIB pour 2013, mais à quel prix : les réformes italiennes réalisées par Mario Monti ont été bien plus audacieuses que celles de la France. Les plus spectaculaires étant : le report de l’âge légal de départ à la retraite et la désindexation des retraites (c’est-à-dire que les retraites n’augmenteront plus aussi vite que l’inflation ou tout du moins, ne seront plus calées sur l’inflation), introduction d’une allocation chômage unique et dégressive sur 12 mois. Toute la difficulté réside dans une équation qui paraît aujourd’hui impossible à résoudre : avec un déficit public ramené de force à 3 % et une croissance de 0,6 %, la dette publique italienne va encore augmenter en 2014 !

La tragédie grecque quant à elle, se poursuit : il est attendu une contraction de 3,8 % de son PIB, après avoir perdu 25 % en cinq ans, un chômage de 28 % de la population active (plus de 50 % pour les moins de 26 ans). Chypre s’effondre après la crise de l’hiver dernier qui a vu ses banques et tout son système financier s’effondrer. N’importe quel chef d’entreprise conscient le sait, la Grèce et Chypre ne devraient pas être une épine dans le pied de l’Europe : ces deux pays représentent environ 2 % du PIB de l’Union. Or, quelle est l’entreprise qui ne peut pas gérer une situation sur 2 % de son chiffre d’affaires ? Le problème politique de l’Europe demeure…

Même l’Allemagne cale. Certes le taux de chômage est toujours faible (6,7 % de la population active), mais les 4 grands Instituts économiques allemands (l’Ifo de Munich, le RWI d’Essen, l’IWH de Halle, le DIW de Berlin) ont publié une prévision conjointe le 17 octobre qui prévoit une hausse du PIB de 0,4 % en 2013 et au mieux de + 1,8 % en 2014. Il faut rappeler que la population de l’Allemagne diminue et que son taux de fécondité est de 1,36 enfant par femme. Par conséquent, avec une croissance du PIB nulle, les allemands s’enrichissent individuellement alors que les Français par exemple, s’appauvrissent avec une croissance nulle.

L’autre caractéristique de l’Allemagne est son excédent public : + 0,1 % en 2013 attendu et + 0,3 % en 2014. L’état allemand engrange plus de recettes qu’il n’a de dépenses et rembourse ses dettes : la dette publique baisse de 79,4 % du PIB à 75,1 % en 2014 ; mais c’est le seul pays dans ce cas.

Le secteur bancaire : toujours convalescent

Si la régulation bancaire est plus forte aujourd’hui qu’il y a cinq ans (fonds propres plus importants pour couvrir les risques, notamment les règles mondiale Bâle III applicables à partir de 2014 ou le contrôle des produits dérivés, les bonus des traders), après la faillite de Lehman Brothers, on attendait un big bang de la réglementation bancaire, une refonte globale et complète du fonctionnement des banques et de la régulation de leurs activités. Or nous restons dans l’attente d’une véritable réforme. En effet, on peut constater que les règles plus contraignantes n’ont pas éliminé le risque systémique qu’une banque majeure fasse faillite et engendre une nouvelle crise.

Bien que les banques européennes semblent se remettre de la crise, l’Europe a décidé de faire un audit des 128 plus grands établissements à partir d’octobre 2013 pour donner ses conclusions en octobre 2014, car il semble que les banques ont caché une partie de la crasse sous le tapis. Elles ont subi des pertes à cause d’actifs dits « toxiques ». Pour ces produits bancaires complexes et interconnectés, du type « subprimes », qu’elles ont montés ou achetés avant la faillite de Lehman Brothers, et dont personne ne veut aujourd’hui, les banques et les États ont créé des structures de défaisances ou bad banks : c’est-à-dire des structures chargées de gérer ces actifs en extinction. De plus, on estime qu’il reste 1 000 milliards d’euros des actifs dont on ne sait que faire, et dont d’ailleurs on ne sait pas exactement quelle est la valeur. Rien que Dexia, la banque franco-belge, le prêteur préféré des collectivités locales, en possède 266 milliards. Doit-on laisser les banques se débrouiller avec ce boulet quitte à avoir un secteur bancaire encore déficient pendant quelques années (et donc ne pas financer correctement l’économie comme doit le faire le secteur bancaire) ou relancer le secteur bancaire en séparant ces actifs dans des structures plus ou moins publiques dont le contribuable paiera la facture ? De toute façon, les citoyens paieront la facture, que ce soit par des impôts ou par des frais bancaires. La question est particulièrement prégnante en Angleterre en ce moment au sujet de la Royal Bank of Scotland qui a été nationalisée à 82% pour éviter sa faillite et dont le gouvernement britannique souhaite désormais se séparer.

Le cas chypriote et les citoyens européens

La crise chypriote de l’hiver dernier a démontré une nouvelle fois que le système bancaire européen est un colosse au pieds d’argile. En effet, une situation inédite a vu le jour en Europe : un prélèvement, à titre de contribution, a été effectué à la source. Des sommes préalablement gelées ont été prélevées sur les comptes bancaires des particuliers. Même s’il faut relativiser le cas chypriote, sorte de paradis fiscal dans l’Union Européenne alimenté par beaucoup de capitaux russes et d’Europe de l’Est douteux, l’Union Européenne a pris des mesures qui interpellent. Elle garantit les dépôts jusqu’à 100 000 euros, c’est-à-dire que même si votre banque fait faillite, vous récupérerez jusqu’à 100 000 euros. La situation inédite vient du fait qu’au-delà de 100 000 euros, une taxe de 9,9 % a été instaurée directement sur le montant des comptes. Si vous possédiez 200 000 euros par exemple, l’État a prélevé 9 900 euros directement sur votre compte sans vous demander votre avis. L’Union envisageait dans un premier temps, une taxe de 6,7 % sur tous les dépôts, même les plus petits. Comment faire confiance à un système financier et politique qui, du jour au lendemain, parce que des banques ont pris des risques inconsidérés ou qu’elles ont été peu regardantes sur les origines des fonds qu’elles géraient, vous ponctionne personnellement et directement ? Vous pourriez me dire que cela est moins hypocrite que de passer par des usines à gaz fiscales et des pirouettes juridiques, mais cela pose quand même des questions de démocratie et de fonctionnement des Institutions.

Mécanisme Européen de Stabilité (MES) et union bancaire en marche

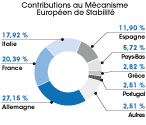

Le mécanisme européen de stabilité est une structure basée à Luxembourg issue d’un traité intergouvernemental dont tous les membres sont les États de la zone euro. Il est chargé d’emprunter sur les marchés pour venir en aide aux pays qui en ont besoin par le moyen de prêts directs ou d’intervention sur les marchés de dettes souveraines : il peut acheter les nouvelles obligations émises par les États ou intervenir sur le marché secondaire, où les titres déjà émis s’échangent sur les marchés, afin d’éviter les montées de taux d’intérêts comme on a pu le voir pour l’Italie ou le Portugal qui ont dû d’ailleurs emprunter jusqu’à 7 ou 8 %, taux trop élevés pour avoir un remboursement de dette soutenable. Le MES est entré en vigueur le 27 septembre 2012, capitalisé par les États de la zone euro à hauteur de 80 milliards, sachant qu’il reste 620 milliards appelables. Pour la première fois durant la première semaine d’octobre 2013, le MES a emprunté 7 milliards d’euros sur 5 ans, alors que lors de sa première année d’existence, il ne se finançait que sur du court terme, à savoir 3 mois ou 6 mois. C’est donc un mécanisme qui s’établit, se structure et accède à la confiance des prêteurs internationaux. Son fonctionnement inclut des décisions prises à l’unanimité par des membres en l’occurrence, les pays membres de la zone euro. En revanche, certaines décisions à caractère exceptionnel peuvent être prises à la majorité qualifiée, comme dans les sociétés, à savoir proportionnellement aux capitaux que les gouvernements y détiennent. C’est sur cette base que la France et l’Allemagne, possédant à eux seuls près de 48 % des capitaux, peuvent presque décider à deux. C’est donc une souplesse introduite dans la sacro-sainte règle de l’unanimité pour les décisions prises au sein de l’Union.

L’Union bancaire est en marche, appuyée sur le MES. Rappelons que le 13 décembre 2012, les ministres des finances des 27 États membres de la zone euro ont signé un accord sur le contrôle des plus grandes banques d’Europe : il s’agit du mécanisme de surveillance unique (MSU), qui prévoit d’ici 2014 la mise en place d’une supervision unique par la Banque Centrale Européenne des 168 plus grandes banques en Europe (plus de 30 milliards d’euros d’actifs soit plus de 20 % du PIB de leur pays d’origine) afin de rompre avec une pluralité de contrôles effectués au sein de chacun des pays. Le 27 juin 2013, les ministres de l’Union se sont également engagés à parvenir à un accord sur le mécanisme de résolution unique (MRU) qui met en place une procédure unique de gestion d’une faillite bancaire.

Le mécanisme de résolution unique fonctionnerait de la manière suivante :

La BCE, en tant qu’autorité de supervision, signalerait si une banque de la zone euro, ou établie dans un État membre participant à l’union bancaire, se trouvait en grave difficulté financière nécessitant de procéder à sa résolution.

Un Conseil de résolution unique, composé de représentants de la BCE, de la Commission européenne et des autorités nationales concernées (les autorités des États dans lesquels se situent le siège de la banque, ses succursales et/ou ses filiales), préparerait la résolution de la banque. Il serait doté de vastes pouvoirs lui permettant d’analyser et de définir l’approche à adopter pour la résolution d’une banque: quels instruments utiliser et quelle intervention du Fonds de résolution européen. Les autorités nationales de résolution seraient étroitement associées à ce travail.

Sur la base des recommandations du Conseil de résolution unique, ou de sa propre initiative, la Commission déciderait alors si la banque doit être soumise ou non à une procédure de résolution, et à quel moment, et mettrait en place un cadre pour l’utilisation des instruments de résolution et du Fonds. Pour des motifs juridiques, la décision finale ne pourrait appartenir au Conseil de résolution unique.

Sous la supervision du Conseil de résolution unique, les autorités nationales de résolution seraient chargées de l’exécution du plan de résolution.

Le Conseil de résolution unique superviserait la résolution. Il surveillerait l’exécution au niveau national par les autorités nationales de résolution et, dans le cas où une autorité nationale de résolution ne se conformerait pas à ses décisions, il pourrait adresser des ordres exécutoires directement aux banques en difficulté.

Un Fonds de résolution bancaire unique serait mis en place sous le contrôle du Conseil de résolution unique pour garantir qu’un soutien financier à moyen terme soit disponible pendant la restructuration de la banque. Il serait approvisionné par des contributions du secteur bancaire, remplaçant les fonds de résolution nationaux des États membres de la zone euro et des États membres participants à l’union bancaire, comme le prévoit le projet de directive sur le redressement et la résolution bancaires.

Les autres réformes européennes

L’Union Européenne a adopté une « déclaration de brevet unique » pour protéger les innovations dans 25 États sur 27, l’Espagne et l’Italie ayant refusé d’y participer pour protester contre le fait que les brevets ne soient traduits que dans les trois langues de travail de l’Union : l’Allemand, l’Anglais et le Français. Cette nouvelle procédure est un apport majeur pour l’industrie et l’innovation en Europe. En effet, le coût de dépôt d’un brevet passerait d’environ 36 000 euros aujourd’hui pour l’UE à 5 000 euros. Rappelons que le coût est d’environ 600 euros en Chine et 2 000 euros aux USA ! Tandis que les Américains ont déposé 224 000 brevets en 2011, les Chinois 172 000, les Européens n’en ont déposé que 62 000… La bataille des brevets est cruciale dans la guerre industrielle.

La création de la carte professionnelle européenne, adoptée par le Parlement Européen le 9 octobre 2013 est une nouvelle étape dans la mobilité des salariés. Ce serait une sorte de certificat électronique de travail délivré par l’État membre d’origine du travailleur pour certaines professions (notamment les professionnels de la santé) qui vise à certifier un certain nombre de compétences indispensables et utilisables partout en Europe. Elle remplacerait les formulaires de certification des diplômes et des expériences professionnelles obtenues qui sont longues à obtenir et qui ne sont pas internationalement standardisées.

L’Union Européenne négocie actuellement un accord de libre échange avec les Etats-unis : le Partenariat Transatlantique de Commerce et d’Investissement (TTIP). L’accord est censé supprimer les règles tarifaires, réduire les barrières non tarifaires y compris dans l’agriculture (normes d’entrées dans le pays, règles sanitaires ou environnementales qui ne sont parfois que des règles politiques destinées à protéger un secteur), élargir l’accès au marché du secteur des services, apporter une meilleure harmonisation de la réglementation, renforcer la protection de la propriété intellectuelle ou encore limiter les subventions aux entreprises publiques. Un accord de libre échange doit permettre de faire circuler librement les marchandises et les services entre les entités signataires, permettre à chacun d’abandonner les secteurs dans lesquels il est inefficace, au bénéfice de son partenaire, et se renforcer dans les secteurs où il est efficace par rapport à son partenaire. Mais des désaccords majeurs subsistent, comme l’importation en UE des aliments transformés génétiquement, la protection de la propriété intellectuelle ou la réglementation bancaire qui diffère largement entre les deux entités.

Et l’Euro ?

A l’heure où nous écrivons ces lignes, l’euro s’échange à 1,38 dollars. L’euro est une monnaie solide sur laquelle pèse l’éternel débat de savoir s’il est trop élevé ou non. Les arguments sont toujours les mêmes : si un euro élevé comme aujourd’hui permet de faire baisser les coûts des énergies (gaz, pétrole) qui sont toujours facturés en dollars, un euro trop fort pénalise les exportations, puisque les entreprises sont contraintes de réduire leurs prix de vente pour rester compétitives par rapport à leurs concurrents qui facturent en dollars ou en yen. En revanche, ce débat est toujours pollué par l’attitude de la Banque Centrale Européenne qui tient à son objectif d’inflation autour de 2 % par an, et qui a donc une politique monétaire relativement stricte comparée aux autres banques centrales, notamment la FED aux Etats-Unis et à la banque centrale du Japon abusent de la création monétaire en ayant des taux d’intérêts agressifs, et qui se permettent d’intervenir directement sur les marchés des dettes souveraines, voire même sur les marchés des dettes des entreprises s’agissant de la banque du Japon. L’attitude de la Banque Centrale Européenne semble être sage, mais ne pénalise-t-elle pas la reprise en Europe, c’est toute la question.

Il y a une autre manière de voir la puissance d’une monnaie, c’est en prenant la mesure de la place qu’elle occupe sur les marchés monétaires. L’euro a été créé pour concurrencer le dollar et il y est bien parvenu jusque-là, en devenant très rapidement la deuxième monnaie la plus échangée. Mais les devises des pays émergents se renforcent alors que l’euro a connu une forte érosion puisqu’il ne pèse plus aujourd’hui que 33,4 % des volumes traités, contre 39,1 % en 2010. Par exemple, les échanges en yuan (monnaie chinoise) ont été multipliés par près de quatre pour atteindre 120 milliards en 2013 et pèsent 2,2 % des volumes mondiaux. Le dollar australien et le peso mexicain représentent 8,6 % et 2,5 % des volumes mondiaux, et le yen est passé de 19 % en 2010 à 24 % aujourd’hui, rattrapant ainsi la monnaie européenne. Mais là encore, il faut se méfier de ces données, les attitudes des banques centrales qui soutiennent ou font baisser leur monnaie pour relancer leurs économies peuvent donner de fausses informations de lecture. On peut d’ailleurs penser que ces chiffres représentent plus l’activité des banques centrales que la vigueur des échanges monétaires bruts.

Pour conclure, l’Europe est une zone malade qui se rétablit doucement malgré des remèdes de cheval. Elle n’est pour autant pas sortie d’affaire ni sur le plan économique ni sur le plan politique. La crise de la dette des États n’est pas réglée, et son système bancaire est convalescent, mais le plus important est que les outils nécessaires au rétablissement sont en œuvre et c’est en soi une bonne nouvelle pour les européens. Cette crise a obligé les États et leurs dirigeants à changer.