L’impôt sur le revenu, dénommé parfois « IRPP » pour « Impôt sur le Revenu des Personnes Physiques », est typiquement l’impôt exceptionnel…qui s’inscrit dans la durée. Malheureusement, le cas est classique…

Bégaiement de l’histoire

Pour la petite histoire, l’impôt sur le revenu a fait son apparition en Europe (Allemagne, Royaume-Uni notamment) dès les années 1840. En France, il est proposé dès 1848 par le ministre des finances Garnier-Pagés sous la deuxième République (1848‑1852) dans l’idée d’une justice fiscale puisque cet impôt était progressif selon les revenus.

Il revient en 1907 dans un projet de loi déposé par le ministre des finances Joseph Caillaux. Ironie de l’histoire, l’impôt est proposé suite à la révolte des vignerons du Languedoc en plein marasme, qui font face à une crise de surproduction. Ils se plaignent notamment de la hausse de leurs cotisations foncières et souhaitent une répartition fiscale plus équitable. Pourtant l’impôt sur le revenu ne sera bien instauré que par la loi de finances du 15 juillet 1914, notamment pour faire face à l’effort de guerre. Dès sa naissance, on crie déjà au retour de « l’inquisition fiscale », à « l’immoralité écrite en loi » dit Thiers à l’époque.

Le calcul de l’IR

Nous sommes toujours dans le même sujet qui se répète : les finances publiques ont besoin de se renflouer. Dans ce contexte, et face à une fronde fiscale grandissante, on prend des mesures dites de « justice fiscale ». Ainsi que le prévoit la loi de finances 2014 qui nous préoccupe, la mesure technique qui va concerner le plus de monde en dehors de la TVA, est l’abaissement du plafond du quotient familial de 2 000 euros à 1 500 euros par demi-part supplémentaire. On touche là au calcul de l’impôt sur le revenu et non à son assiette.

Après avoir déterminé et additionné les des différentes catégories de revenus :

- traitements et salaires,

- revenus des capitaux mobiliers,

- revenus fonciers,

- plus-values mobilières et immobilières, etc.

On établit le Revenu Global Net Imposable sur lequel on va calculer l’impôt à payer. Le fameux barème de l’impôt sur le revenu va s’appliquer. En revanche, pour calculer le montant effectif de l’impôt, il va falloir tenir compte de certains ajustements et notamment de la composition du foyer.

Le quotient familial fiscal — à ne pas confondre par exemple avec le quotient familial des allocations familiales qui est un peu différent —est un pilier de la politique familiale en France, au même titre que les allocations familiales.

Une fois le Revenu Global Imposable déterminé, il faut compter le nombre de parts de la famille : pour faire simple, on compte une part entière par adulte, soit 2 parts pour un couple marié ou pacsé et une demi-part pour les deux premiers enfants à charge, puis une part complète pour les suivants.

Pour un couple de deux parents mariés avec deux enfants, on a donc : 2 + 0,5 + 0,5 = 3 parts, et si le couple a trois enfants : 2 + 0,5 + 0,5 + 1 = 4 parts. Pour les parents isolés, on compte une part complète pour le premier enfant à charge.

|

Vous êtes marié ou pacsé |

|

|

Nb d’enfants à charge |

Nb de parts |

|

0 |

2 |

|

1 |

2,5 |

|

2 |

3 |

|

3 |

4 |

|

4 |

5 |

|

Vous êtes veuf |

|

|

Nb d’enfants à charge |

Nb de parts |

|

0 |

1 |

|

1 |

2,5 |

|

2 |

3 |

|

3 |

4 |

|

4 |

5 |

On peut calculer le Quotient familial. Prenons un couple avec deux enfants, donc 3 parts, si ses revenus sont de 60 000 euros sur l’année : QF = 60 000 / 3 = 20 000 euros.

Appliquons alors le fameux barème, qui est, rappelons le :

|

Tranche du revenu 2013 |

Taux d’imposition 2014 |

|

Jusqu’à 6 011 € |

0 % |

|

de 6 011 à 11 991 € |

5,5 % |

|

de 11 991 à 26 631 € |

14 % |

|

de 26 631 à 71 397 € |

30 % |

|

de 71 397 à 151 200 € |

41 % |

|

Supérieur à 151 200 € |

45 % |

Tranche 1 : 0 €

Tranche 2 : (11 991 – 6 011) x 5,5 % = 329 euros

Tranche 3 : (20 000 – 11 991) x 14 % = 1 121 euros

L’impôt brut à payer est alors : (1 121 + 329) x 3 = 4 350 euros

Attention, il faut multiplier le calcul intermédiaire par le nombre de parts pour déterminer l’impôt à payer.

Cette application du barème n’est pas toujours bien comprise. Elle peut d’ailleurs donner lieu à de fausses interprétations : les personnes qui ont peur de « changer de tranche » parce qu’elles ont plus de revenus une année pensent trop souvent qu’elles vont payer le taux de la dernière tranche dans laquelle elles tombent pour l’ensemble de leurs revenus. Pour notre couple par exemple, ils auraient imaginé payer (20 000 x 14 %) x 3, ce qui est totalement faux. En effet, seuls les revenus qui dépassent la tranche à 14 % (au delà de 11 991 euros) sont imposés sur le taux marginal de 14 %. En conséquence, dépasser une tranche de quelques centaines d’euros ne change pas fondamentalement le calcul de l’impôt à payer. De ce fait, on pourra toujours répondre que ces quelques centaines ou milliers d’euros taxés à 41 ou 45 % ne valent peut-être pas la peine d’être gagnés.

L’impact du quotient familial

Il faut dire que la France est un paradis fiscal pour les familles. Ce système est quasiment unique au monde. L’avantage en impôt de ce quotient familial est donc désormais plafonné de 1 500 euros par demi-part supplémentaire (au lieu de 2 000 euros), soit pour les deux enfants : 3 000 euros maximum.

Ce n’est que maintenant que nous allons vérifier l’impact du quotient familial pour notre famille test. Pour ce faire, il faut calculer l’impôt sans les demi-parts supplémentaires c’est-à-dire celles qui s’ajoutent :

- à vos 2 premières parts si vous êtes mariés ou pacsés, et soumis à imposition commune,

- ou à votre 1ère part dans les autres cas.

Donc, pour notre couple avec deux enfant, on calcul l’impôt sur 2 parts et non 3 : 60 000 / 2 = 30 000 euros

Tranche 1 : 0 €

Tranche 2 : (11 991 – 6 011) x 5,5 % = 329 euros

Tranche 3 : (26 631 – 11 991) x 14 % = 2 049 euros

Tranche 4 : (30 000 – 26 631) x 30 % = 1 011 euros

Calcul de l’impôt sans quotient familial : (329 + 2 049 + 1 011) x 2 = 6 778 euros.

Calcul de l’impact du quotient familial : 6 778 – 4 350 = 2 428 euros dont un montant inférieur à 3 000 euros. L’impact est limité à 2 428 euros, donc cette famille garde le bénéfice entier de son quotient familial.

Mais alors à qui s’adresse cette mesure ?

Eh bien aux familles dont le revenu mensuel net est, pour les familles de deux enfants, supérieur à 5 850 euros nets par mois, soit tout de même 12 % des familles.

Des adoucissements sont prévus pour les cas particuliers, comme les parents isolés (parents seuls avec enfants à charge) dont le plafonnement est situé à 4 040 euros pour la première part en plus du parent isolé, ou encore 2 997 euros par demi-part supplémentaire pour les invalides ou anciens combattants.

Il faut noter que le gouvernement précédent avait déjà baissé le plafonnement de 2 336 euros à 2 000 euros. C’est donc une hausse d’impôts de 2 336 – 1 500 = 836 euros par demi-part pour ces familles aisées, 1 672 euros si elles ont deux enfants tout de même. Ce n’est pas anodin, c’est un grignotage de la sacro-sainte politique familiale française qui veut que l’Etat aide ceux qui ont des enfants au détriment de ceux qui n’en sont pas. Est-ce un cas flagrant de discrimination ? Les citoyens sont-ils tous traités de manière équitable face à l’impôt ? La réponse paraît évidente, non ? En tout état de cause, l’Europe devra répondre un jour à cette question, si elle répondait par l’affirmative, c’est toute la politique familiale française qu’il faudrait revoir.

L’impôt sur le revenu, un impôt nécessaire ?

Après les réformes tous azimuts de notre fiscalité de ces dernières années et la pause fiscale annoncée par le Président de la République, Jean‑Marc Ayrault a annoncé le 19 novembre dernier une refonte de la fiscalité dès 2015 qui pourrait inclure la fusion de l’impôt sur le revenu et de la CSG et le retour d’ une promesse de campagne de François Hollande.

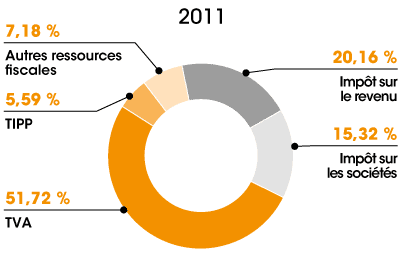

L’impôt sur le revenu est en effet plus un garant idéologique, grâce à sa progressivité (le taux augmente avec les revenus, alors que les autres impôts et taxes ont un taux fixe), qu’un garant de l’équilibre des comptes de l’Etat. L’impôt sur le revenu représente une faible part des ressources de l’État : si l’on tient compte des nombreuses exonérations, abattements et autres crédits d’impôts, le produit net de l’impôt sur le revenu s’est élevé, selon l’INSEE, à 50,6 milliards d’euros en 2011, même si on en attend 71,9 milliards sur 2014.

Le produit de l’impôt sur le revenu est donc deux fois inférieur à celui de la TVA par exemple (141,2 milliards d’euros) ou même celui de la Contribution Sociale Généralisée (CSG) qui a rapporté 87,4 milliards d’euros en 2011. L’assiette de la TVA est beaucoup plus large puisqu’elle touche finalement toute la population ou presque : augmenter la TVA revient donc à une augmentation générale, non ciblée, injuste. Il faut même préciser qu’en pourcentage, les plus petits revenus paient plus de TVA que les hauts revenus puisque un smicard dépense tous ses revenus en consommation et paie donc beaucoup de TVA alors que les hauts revenus peuvent se permettre de placer une partie de leurs revenus par exemple.

Par ailleurs, on constate que, malgré son image de justice fiscale, l’impôt sur le revenu n’est payé que par une courte majorité des contribuables (53,5% en 2010), ce qui est atypique au sein des pays de l’OCDE où une large majorité des contribuables acquitte un impôt sur le revenu.

La CSG est une taxe pour l’instant à taux fixe, prélevée à la source :

- 7,5 % pour les revenus d’activité et assimilés (traitements, salaires, avantages en nature) ;

- 8,2 % pour les revenus du patrimoine et de placements (plus-values mobilières et immobilières, capitaux mobiliers, revenus fonciers) ;

- 9,5 % pour les revenus du jeu ;

- 0%, 3,8%, 6,2% ou 6,6 % pour les revenus de remplacement (pensions de retraite, allocations chômage,…)

C’est pourquoi, l’idée de la fusion de la CSG et de l’impôt sur le revenu refait surface régulièrement pour élargir l’assiette tout en conservant l’idée de progressivité. Or, cette idée est confrontée à deux problèmes.

Le premier problème que les services de Bercy ne savent pas résoudre, est d’ordre technique : la fusion entraînerait de fait un prélèvement à la source. Or, l’impôt sur le revenu est aujourd’hui calculé sur les revenus de l’année n-1. Les impôts payés en 2013 sont calculés sur les revenus perçus en 2012, et les impôts 2014 seraient calculés et payés à la source sur les revenus 2014. Que se passerait-il pour les revenus de 2013 ? C’est ce que l’on appelle l’année blanche. Elle serait invisible aux yeux du fisc.

D’autres problèmes techniques sont soulevés : La CSG frappe tous les revenus alors que l’IR s’accompagne de multiples abattements, crédit d’impôts etc. La CSG touche les contribuables personnellement alors que l’IR est calculé sur un foyer. Voici un autre problème d’ordre juridique relatif aux financements : la CSG finance la protection sociale alors que l’IR finance le budget de l’État. Quid de toutes les niches fiscales : outremer, immobilier locatif, et du quotient familial bien sûr ?

Le deuxième problème est toujours et encore la justice fiscale. Si la moitié des foyers français ne paie l’impôt sur le revenu, comment introduire de l’impôt dans ces foyers, car il ne faudrait pas que le nouvel impôt fusionné ne porte que sur les 50 % de la population qui paie déjà aujourd’hui : ce serait basculer entièrement 90 milliards de recettes de la CSG sur cette frange réduite de la population, alors que l’assiette de la CSG est 3 fois plus large aujourd’hui que celle de l’impôt sur le revenu.

|

Vous êtes marié ou pacsé |

|

|

Nb d’enfants à charge |

Nb de parts |

|

0 |

2 |

|

1 |

2,5 |

|

2 |

3 |

|

3 |

4 |

|

4 |

5 |