Lire la partie précédente de l’article

Le volet fiscal

Comme déjà évoqué et c’est d’ailleurs devenu une ritournelle avec la crise et l’austérité en cours : trop d’impôts tue l’impôt. La fronde fasse à la fiscalité et autres taxes, est un révélateur évident du trop plein : les bonnets rouges bretons face à l’écotaxe bien sûr, mais aussi les agriculteurs et les propriétaires de terrain à construire dans certaines zones rurales, le mouvement des pigeons il y a un an (opposé à la hausse de la fiscalité sur le capital qui dissuadait les entrepreneurs de créer des entreprises), le mouvement des artisans cette année, jusqu’aux clubs de football face à la taxe à 75 %. Notez d’ailleurs que la plupart de ces frondes se basent sur des éléments issus des lois de finances des années précédentes mais qui sont entrées en vigueur cette année, ou qui vont l’être prochainement. Plus globalement, au total, entre 2011 et 2013, 84 nouveaux impôts et taxes ont été votés. Nicolas Sarkozy est responsable pour près de 29 milliards d’euros de recettes et François Hollande pour près de 28 milliards.

Le chapitre des mesures fiscales dans la présentation du projet de loi de finance s’intitule « Encourager la croissance, la compétitivité et l’emploi ». C’est une façon de voir qui semble bien optimiste. EN effet, cela signifie que les hausses d’impôts vont porter cette fois sur les ménages et non sur les entreprises.

Car au programme, les principales mesures sont les suivantes :

- l’abaissement du plafond du quotient familial de 2 000 à 1 500 euros pour chaque demi-part fiscale,

- la suppression de la réduction pour frais de scolarité,

- la fiscalisation des majorations de pension dont bénéficient les retraités ayant élevé au moins trois enfants,

- une nouvelle réforme des plus-values mobilières et immobilières,

- une hausse de la TVA.

Rappelons tout de même que cette année le CICE (le Crédit d’Impôt pour la Compétitivité et l’Emploi) prévu par la troisième loi de finances rectificative 2013 du 29 décembre 2012, entre en vigueur réellement versées puisque les entreprises vont bénéficier d’un crédit d’impôt de 4 % de l’ensemble des rémunérations brutes, dans la limite de 2,5 SMIC, versées par les entreprises en 2013. Et pour 2014, il sera de 6 %. Le CICE représente environ 20 milliards d’euros par an. Ce n’est que redonner ce qui a été pris par d’autres voies, certes, mais du coup, cela rééquilibre quand même les hausses d’impôts sur les entreprises, ce qui reporte la majorité de l’effort sur les ménages. De ce fait, le gouvernement socialiste n’est pas celui qui aura le plus taxé les entreprises !

Trop d’impôt tue l’impôt

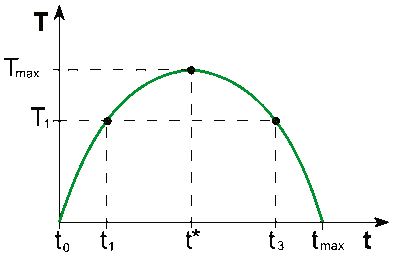

L’économiste américain Arthur LAFFER dans les années 70 a modélisé la théorie selon laquelle trop d’impôt tue l’impôt. C’est une simple courbe en cloche qui en abscisse montre le taux d’imposition et en ordonnée les recettes fiscales. Le paradoxe est le suivant : il ne suffit pas d’augmenter toujours les impôts pour ramener plus de recettes. A partir d’un taux d’imposition maximum, les recettes fiscales baissent, et il faut alors baisser les impôts pour augmenter les recettes fiscales. Quand le taux devient confiscatoire, d’une part, les agents économiques cessent d’être motivés à travailler et à créer de la richesse puisque le sentiment est que l’État prend tout et, d’autre part, le marché noir se développe. Les impôts ne cessent d’augmenter alors que les recettes de l’état baissent, bien qu’il y ait toujours autant de monnaie en circulation. Phénomène que l’on voit en Grèce, en Italie ou au Portugal, mais aussi désormais en France : la Banque de France doit réimprimer des billets de 20 et 50 euros suite à une forte demande, alors que dans le même temps, par exemple, les URSSAF, qui collectent les cotisations et contributions sociales, ont constaté depuis début 2013 une diminution de 8 % des heures déclarées de travail à domicile. De l’argent liquide se remet à circuler, et le travail au noir redémarre.

Effort national : les familles avant tout

Commençons par les bonnes nouvelles pour les familles :

Certes le barème de l’impôt sur le revenu est enfin dégelé et les limites des tranches d’imposition seront relevées de 0,8 %, d’où le barème suivant :

Le barème de l’impôt sur le revenu, en 2013 (à gauche) et en 2014 (à droite) :

|

tranches actuelles de revenus |

Taux |

tranches actuelles de revenus |

|

Jusqu’à 5 693 € |

0 |

Jusqu’à 6 010 € |

|

De 5 964 € à 11 896 € |

5,5 % |

De 6 011 € à 11 990 € |

|

De 11 897 € à 26 420 € |

14 % |

De 11 991 € à 26 630 € |

|

De 26 421 € à 70 830 € |

30 % |

De 26 631 € à 71 396 € |

|

De 70 831 € à 150 000 € |

41 % |

De 71 397 € à 151 200 € |

|

Plus de 150 000 € |

45 % |

Plus de 151 200 € |

|

Source : Bercy |

|

|

Rappelons néanmoins que ce barème ne fait que suivre l’inflation : ne pas avoir augmenté les tranches est revenu à faire (ou créer) une augmentation déguisée de l’impôt depuis 2 ans ! Ce n’est que le retour à une situation « normale ».

Ensuite, la limite de la décote est portée à 1 016 euros au lieu de 960 euros, soit un gain maximum de 28 euros pour les familles les plus modestes. Rappelons que la décote s’appliquera pour les montants d’impôts inférieurs à 1 016 euros. Cette décote sera égale à la différence entre 508 et la moitié du montant de l’impôt.

Par exemple :

Impôt avant décote à payer = 800 euros.

Décote = 508 – 800/2 = 108 €.

Donc impôt à payer après la décote : 800 – 108 = 692 euros.

C’est terminé pour les bonnes nouvelles ! Passons aux moins bonnes.

- Une mesure technique, qui ponctionne les familles aisées : le plafond de l’avantage en impôt qui résulte de l’application du quotient familial est abaissé de 2 000 à 1 500 euros par demi‑part supplémentaire. C’est‑à‑dire que l’avantage que procure le quotient familial (le fait de diviser le revenu par un nombre de parts : 1 pour chaque adulte puis 0,5 pour chaque enfant, soit 3 parts pour une famille de 2 adultes et 2 enfants, en appliquant ensuite le barème) ne doit pas dépasser 1 500 euros par enfant au lieu de 2 000 euros auparavant. Cette mesure concerne les ménages dont le revenu imposable est supérieur à 5 370 euros avec un enfant, 5 850 euros avec deux enfants, 6 820 euros avec trois enfants et 7 780 euros pour quatre enfants et plus, soit 1,3 millions de foyers.

- la réduction d’impôt pour frais de scolarité est supprimée. Cette réduction était égale à 61 euros par enfant au collège, 153 euros par lycéen, 183 euros par étudiant.

- les crédits d’impôt pour l’amélioration énergétique de l’habitat sont extrêmement restreints : ils s’appliqueront uniquement sur les dépenses d’isolation thermique et d’équipements de production d’énergie utilisant une ressource renouvelable dans un bouquet de dépenses. La seule pose de panneaux photovoltaïques ne donnera plus droit à un crédit d’impôt, ni celle des appareils de régulation de chauffage. Et le taux est porté à 15 %, ou à 25 % dans le cadre d’un bouquet de travaux, c’est-à-dire au moins deux types de travaux différents relevant d’une liste précise.

- Enfin, la participation de l’employeur aux contrats collectifs et obligatoires de mutuelles sera imposable. Le gouvernement a imposé à toutes les entreprises de prendre une mutuelle pour ses salariés et cette complémentaire santé payée par votre entreprises sera considérée comme une augmentation de salaire et donc imposée comme telle. Comment reprendre d’un côté ce qu’on donne de l’autre !